先日のブログで、 「1年分の料金を前受した場合、消費税率はどうすればよいのか?」 という記事を書きましたが、反対に

「1年分の料金を前払した場合、消費税率はどうすればよいのか?」

についてもまとめておきます。

平成31年10月1日(以降「施行日」)から消費税率が10%に引き上げられますが、施行日前に施行日以降の期間分も含んだ役務提供金額を一括して支払う場合があります。

消費税法上の基本的な考え方は前受(売上側)と同じで、適用される消費税率は 「資産の譲渡等」 の時点で決定し、それが施行日前ならば8%、施行日以降ならば10%(経過措置及び軽減税率対象を除く)になります。

月額契約等で、その役務提供が月々完了するものについては、毎月の役務提供完了時の税率が適用されます。

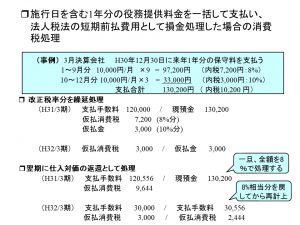

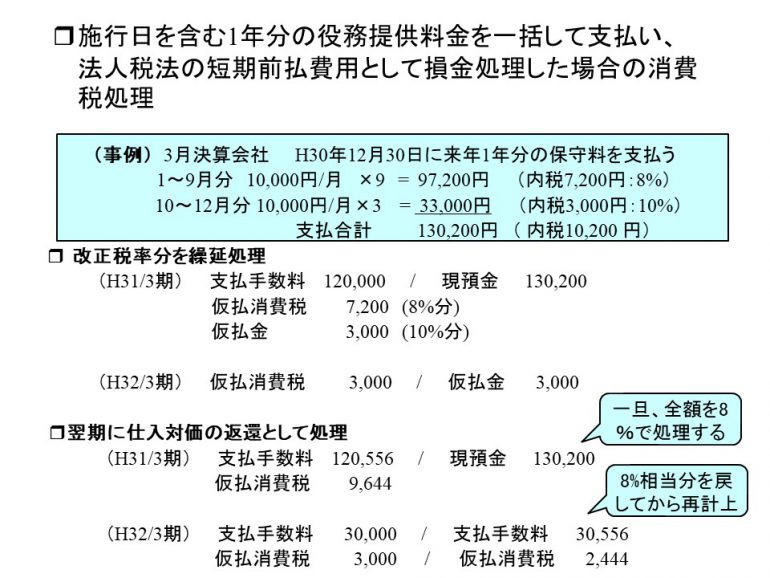

売上側と異なるのは、支払った側(経費)が法人税法における短期前払費用(法基通2-2-14)を適用して、1年以内の経費を一括して損金処理した場合です。

この時の消費税法上の扱いについては、「平成31年(2019年)10月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A」【具体的な事例編】の問7で説明されています。

法人税法上は全額を損金算入したとしても、施行日前の消費税申告では新税率(10%)による申告はできないため、消費税については8%分と10%分を区分して処理します。

実際の経理処理としては、次のような2種類の方法が考えられます。

(追記:当初掲載していた仕訳金額の一部を修正しています。2018/12/25)

【追記 2019/8/1】

「消費税の軽減税率制度に関するQ&A(個別事例編)」が改正されました、1年分の料金を前受する場合の扱いについては、新たに追加された「問117 年間契約の区分記載請求書」もご参照ください。

【ご案内】

2019年8月7日(水)に、 みずほセミナーで下記講座を開催します。

「消費税『軽減税率・インボイス方式』の導入とシステム対応」

多くの方のご参加をお待ちしております。

「1年分の料金を前払した場合の消費税の扱い」へのコメント

コメントはありません